Récupérer le précompte mobilier sur vos dividendes

Code 1437 / 2437 de votre déclaration

Les dividendes qui ont été perçus en 2023 sont exonérés d’impôt à concurrence de 800 euros par contribuable. Cela représente un avantage fiscal de maximum 240 euros, dans l’hypothèse où le précompte retenu s’élève à 30%. Sont visés les dividendes d’actions individuelles, de coopératives agréées (Cera, Crelan-co, Alterfin,…) et de sociétés à finalité sociale. Sont par contre exclus les dividendes des fonds de placement et des trackers, de même que les coupons d’obligations et autres intérêts. Pour bénéficier de l'exonération, vous devez demander la récupération du précompte via votre déclaration fiscale.

Vos dividendes ont déjà subi le précompte mobilier belge

Pratiquement, vous devez connaître deux montants. Le premier est le montant des dividendes perçus en 2023, ceci afin de savoir quand vous atteignez le plafond d’exonération de 800 euros. Pour les actions belges, le dividende imposable correspond au dividende brut. Pour les actions étrangères, il s’agit du dividende brut moins la retenue à la source étrangère. Le second montant est le précompte mobilier belge qui a été retenu. C’est en effet ce montant que vous devez déclarer. Si vous avez perçu plus de 800 euros de dividendes en 2023, tenez compte d’abord des dividendes ayant subi un précompte de 30%, afin de maximiser le montant à récupérer.

Inscrivez-vous sur notre site et suivez nos recommandations pour la fiscalité de vos placements

Pour calculer le montant que vous pouvez récupérer, rassemblez vos bordereaux. Si vous avez de la chance, ils mentionnent le montant du dividende imposable (par exemple 100 euros) et le précompte mobilier (30 euros si le précompte est de 30%). Il suffit alors d’additionner les différents précomptes, en veillant à ce que la somme des dividendes bruts correspondants ne dépasse pas 800 euros. Si vos bordereaux indiquent seulement le dividende net, vous devez effectuer quelques calculs, comme expliqué dans l’exemple ci-dessous :

Dividende net de 35 euros

Le précompte mobilier s’élève à 30%

– dividende brut : 35 x 100 / 70 = 50 euros

– précompte mobilier : 35 x 30 / 70 = 15 euros

Le précompte mobilier s’élève à 15%

– dividende brut : 35 x 100 / 85 = 41,18 euros

– précompte mobilier : 35 x 15 / 85 = 6,18 euros

Vous avez perçu des dividendes étrangers qui n’ont pas subi le précompte mobilier belge

Ce sera le cas pour les actions étrangères qui ne sont pas détenues sur un compte-titres en Belgique. Vous devez déclarer ces dividendes (le montant brut moins la retenue étrangère). Mais grâce à l’exonération, vous pouvez vous abstenir de déclarer les premiers 800 euros, déduction faite des dividendes pour lesquels vous avez déjà demandé de récupérer le précompte mobilier belge.

Vous êtes marié ou avez un compte en indivision

Chaque partenaire, marié ou non, a droit à l’exonération jusqu’à 800 euros. En règle générale, les titres qui sont sur un compte au nom des deux partenaires sont supposés appartenir à chacun d’eux pour la moitié. Et donc les dividendes sont répartis entre eux à parts égales. Pour les personnes mariées sans contrat de mariage, ou avec un contrat qui opte pour le régime légal ou un régime de communauté des revenus, les dividendes sont répartis pour moitié entre les conjoints, même lorsqu’un seul des conjoints est titulaire du compte et même lorsque les titres n’appartiennent qu’à un seul des conjoints. C’est intéressant car cela permet de porter le montant exonéré à 1 600 euros.

Déclarer les intérêts de votre compte d'épargne

Code 1151 / 2151 de votre déclaration

En 2023, les intérêts des comptes d’épargne réglementés étaient exonérés de précompte mobilier sur la première tranche de 980 euros. Si les intérêts que vous avez perçus ont dépassé le montant exonéré, votre banque a déjà prélevé un précompte mobilier de 15% sur le surplus. Mais si votre épargne était répartie sur plusieurs comptes d’épargne, dans différentes banques, et que les intérêts sur chaque compte d'épargne, pris séparément, n’ont pas dépassé le plafond exonéré, aucun précompte n’a été retenu. Vous devez alors déclarer vous-même les intérêts dépassant le plafond. Les intérêts ainsi déclarés seront taxés au taux de 15%.

Le plafond de 980 euros s’entend par personne. Pour les personnes mariées sans contrat de mariage, ou avec un contrat qui opte pour le régime légal ou un régime de communauté des revenus, les intérêts sont répartis pour moitié entre les conjoints, même lorsqu’un seul des conjoints est titulaire du compte. Cela permet de porter le montant exonéré à 1 960 euros.

Enfin, étant donné que les parents ont un droit de jouissance légale sur les revenus de leurs enfants mineurs, les intérêts perçus par ces derniers doivent être additionnés à ceux des parents (la moitié pour chacun des parents). Chaque enfant majeur a par contre droit à sa propre exonération de 980 euros.

Déclarer vos revenus mobiliers pour récupérer le précompte

Code 1160 / 2160 de votre déclaration

Si vous avez un revenu imposable inférieur à 15 200 euros, vous pouvez récupérer tout ou partie du précompte retenu sur vos revenus mobiliers. En sachant qu’il est préférable de demander en priorité l’exonération de précompte mobilier sur vos dividendes à concurrence de 800 euros (voir ci-avant).

Si vous êtes pensionné, et que vous ne touchez que votre pension, vous pouvez récupérer une partie du précompte tant que votre pension ne dépasse pas 18 250 euros (pour un isolé). La pension peut être plus élevée pour un ménage, par exemple jusqu’à 27 750 euros pour une pension au taux de ménage.

Un jeune qui n’aurait pas de revenus professionnels ni de job d’étudiant pourra récupérer jusqu’à 3 540 euros, soit 240 euros via l’exonération des dividendes (code 1437) et 3 300 euros via la déclaration optionnelle de 10 640 euros nets de revenus mobiliers précomptés à 30% (code 1160). Bien entendu, il n’est pas question de pouvoir rester fiscalement à charge de ses parents avec de tels revenus mobiliers.

Les revenus mobiliers étrangers

Code 1444 / 2444 de votre déclaration

En règle générale, les revenus mobiliers étrangers qui n’ont pas subi le précompte mobilier belge – qu’il s’agisse de dividendes ou d’intérêts – sont imposables à 30% et doivent être déclarés. Le montant dont il faut tenir compte, c’est le montant du revenu brut moins la retenue à la source étrangère. Pour les comptes avec cotitulaires, vous devez répartir les revenus entre chaque cotitulaire. Si vous êtes marié sans contrat de mariage ou avec contrat et que vous avez opté pour le régime légal ou un régime de communauté, vous devez partager en deux tous les revenus et chaque partenaire en déclare la moitié.

Attention ! Comme dit plus haut, vous n’êtes plus obligé de déclarer tous les dividendes étrangers d’actions individuelles, dans le cas où vous optez pour l’exonération de vos dividendes à concurrence de 800 euros (par contribuable). Pour éviter que votre contrôleur fiscal, qui est informé de vos revenus mobiliers étrangers, ne vous pose des questions par la suite, vous pouvez joindre soit une annexe soit un commentaire à votre déclaration.

Récupérer la QFIE sur les dividendes français

Vous pouvez récupérer la quotité forfaitaire d’impôt étranger (QFIE) sur les dividendes français, soit 15% du montant de ces dividendes avant application du précompte mobilier belge. Ce n’est valable que pour les dividendes d’actions, pas pour les dividendes de fonds. Pour un même dividende français, on ne peut pas cumuler l’exonération du dividende (récupérer le précompte belge au code 1437 ou ne pas déclarer le dividende qui n’aurait pas subi le précompte mobilier belge) et la perception de la QFIE. Pour récupérer les 15%, il faut déclarer les dividendes, soit au code 1160/2160 et suivants si le précompte mobilier belge a été retenu, soit au code 1444/2444 s’il n’y a pas eu de précompte belge. Il faut ensuite compléter les informations demandées à la rubrique F, fin du cadre VII : indiquer le pays (France), le code (1160/2260 ou, dans le second cas, 1444/2444), le montant des dividendes concernés et leur nature (ici : « dividendes »). Suite à un nouvel arrêt de la Cour de cassation, le fisc doit rembourser la QFIE même si les dividendes français n’ont pas été déclarés au code 1160/2160. Mais la procédure est plus compliquée et il vaut mieux les mentionner dans votre déclaration.

Les fonds de placement

Code 1444 / 2444 de votre déclaration

Les dividendes et intérêts perçus par certains fonds communs de placement étrangers, parmi lesquels ceux de Carmignac, ETHENEA, Flossbach von Storch, ne sont pas soumis au précompte mobilier belge. Vous devez toutefois déclarer au fisc votre part dans ces revenus. Savoir quels revenus votre fonds a perçus est cependant pour vous impossible. D’autant que vous devez tenir compte du temps de détention de ce fonds en 2023. De nombreux sites belges de gestionnaires proposent des modules qui calculent le montant du revenu à déclarer. A défaut, vous devez vous adresser à votre intermédiaire.

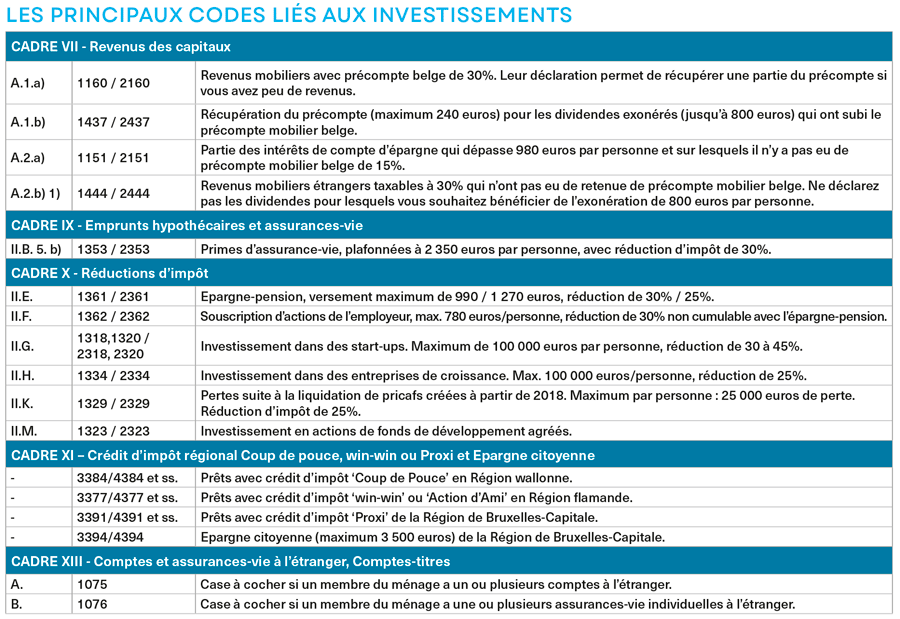

Les réductions d'impôts pour l'épargne et les investissements

Un certain nombre de réductions visent l’épargne et les investissements. Vous n’en bénéficierez pleinement que si, bien sûr, vous payez des impôts.

L’épargne-pension

Code 1361 / 2361 de votre déclaration

Selon que vous avez versé l’an dernier 990 euros au maximum ou entre 990 et 1 270 euros, vous bénéficiez d’une réduction d’impôt de 30 ou 25% du montant investi. Celui-ci est déjà prérempli dans Tax on Web et le taux de 25 ou 30% sera automatiquement appliqué par le fisc.

Assurance-vie

Code 1353 / 2353 de votre déclaration

Vous bénéficiez d’une réduction d’impôt de 30% pour les primes d’assurance-vie. Cette réduction fait partie d’une corbeille commune avec certains emprunts hypothécaires. Vous pourrez en profiter si vous n’avez plus d’emprunt hypothécaire, ou si l’emprunt hypothécaire pour votre habitation principale est récent (à partir de 2016 en Wallonie et en Flandre, 2017 à Bruxelles). Le montant de la prime qui donne droit à la réduction dépend du niveau des revenus professionnels, avec un maximum de 2 350 euros.

Actions de fonds de développement agréés

Code 1323 / 2323 de votre déclaration

Les investissements en actions de fonds de développement agréés (Incofin, Alterfin, BRS Microfinance, OikoCredit) donnent droit à une réduction d’impôt de 5%. L’investissement doit être de 390 euros au moins. La réduction d’impôt ne dépasse pas 330 euros, ce qui correspond à un investissement de 6 600 euros. Vous devez conserver ces actions pendant 5 ans pour ne pas devoir reverser au fisc une partie de l’avantage reçu. Les dividendes peuvent être exonérés de précompte jusqu’à 800 euros (voir plus haut).

Crédit d’impôt régional

Cadre XI de votre déclaration

Dans le but de soutenir les PME, les trois régions de notre pays disposent d'un cadre fiscalement favorable ou d’une garantie régionale pour les investisseurs qui, entre autres, prêtent de l'argent aux entreprises via le crowdlending. Sur les plateformes de crowdlending les plus connues comme Look&Fin et Ecco Nova, il est facile de reconnaître quels sont les prêts qui bénéficient des avantages régionaux. On retrouve dans leur appellation prêt Coup de pouce (Région wallonne), prêt Proxi (Bruxelles-Capitale) ou Winwinlening (Flandre). Les modalités varient d'une région à l'autre. Votre plateforme de crowdlending vous renseignera les montants à déclarer pour bénéficier du crédit d'impôt.

La Région bruxelloise a également mis sur pied un dispositif d’encouragement à l’épargne citoyenne, et propose un crédit d’impôt de 3,5% sur les montants investis, jusqu'à 100 000 euros, dans une (ou plusieurs) société(s) coopérative(s) de crédits à finalité sociale (Credal, FinCommon, Hefboom).

Les comptes et assurances-vie à l'étranger

Codes 1075 et 1076 de votre déclaration

Si vous avez un compte à l’étranger, vous êtes supposé le renseigner chaque année dans votre déclaration fiscale. Cela vaut pour les comptes à vue, les comptes à terme et les comptes-titres.

Pour les comptes du type PayPal, la situation est plus complexe. En principe, il faut les signaler dans votre déclaration et les renseigner à la BNB (Banque nationale de Belgique). Mais vous en êtes dispensé si vous n’utilisez ces comptes que pour des opérations sur internet et que vous n’y laissez que l'argent nécessaire pour vos opérations en ligne.

Concernant les assurances-vie à l’étranger, on peut avoir un contrat localisé à l’étranger sans s’en rendre compte. Soyez donc attentif. A la différence des comptes bancaires, il ne faut pas renseigner les contrats d’assurance-vie étrangers à la BNB, mais vous devez bien mentionner chaque année leur existence dans votre déclaration fiscale.

Les immeubles à l'étranger

Cadre III de votre déclaration

Si vous possédez un immeuble à l’étranger, vous avez normalement dû le déclarer au fisc qui vous a fourni en retour le revenu cadastral correspondant. Si ce n’est pas le cas, ne tardez plus à contacter le fisc pour déclarer ce bien et en recevoir le revenu cadastral. La déclaration peut être faite en ligne, via MyMinfin.be.

Vous devez mentionner le revenu cadastral de votre bien au cadre III de votre déclaration fiscale, réparti entre les différents propriétaires s’il y en a plusieurs. Vous ne pouvez pas déduire les taxes étrangères.

Les revenus immobiliers étrangers se déclarent au même code que les revenus belges et vous devez ensuite les reprendre dans la rubrique B en indiquant le pays concerné. Par exemple, le revenu d’une résidence secondaire en France se déclare au code 1106/2106 (si elle n’est pas louée à une société ou un professionnel), et il faut en outre indiquer à la rubrique B le pays (France), le code (1106 ou 2106) et le montant concerné.

Besoin d'aide

Prenez rendez-vous avec l’administration fiscale (jusqu’au 30 juin). Appelez le 02 572 57 57.

Ou contactez notre permanence fiscale au 02 542 33 96.

Les cryptomonnaies

Si vous investissez dans les cryptomonnaies et que vous avez réalisé en 2023 des plus-values ou perçu des revenus passifs, le fisc pourrait bien exiger sa part. Voici comment procéder au niveau de votre déclaration fiscale.

Pour ce qui concerne les revenus passifs, comme les gains de stacking ou de farming, ils sont assimilés à des intérêts imposables à 30%. A déclarer dans le cadre VII, au code 1444/2444.

Pour les plus-values, vous devez d'abord déterminer quel type d'investisseur vous êtes : bon père de famille, spéculateur ou professionnel.

Si vous agissez dans le cadre d'une gestion normale de votre patrimoine, en "bon père de famille", les plus-values réalisées sur vos cryptomonnaies ne seront pas taxées. La définition de bon père de famille est vague. Les montants que vous investissez en cryptomonnaies ne doivent représenter qu'une petite partie de votre patrimoine et les transactions doivent être peu fréquentes.

Dans le cas contraire, si vous réalisez de nombreuses transactions, recourez à un software de trading, investissez de gros montants, le fisc considérera que vous sortez du cadre d’une gestion en bon père de famille. Vos plus-values sont alors imposables au taux de 33% (plus les additionnels communaux) en tant que profits spéculatifs. Dans ce cas, vous devrez les déclarer dans la partie 2 de votre déclaration fiscale, dans le cadre XV - Revenus divers, sous le code 1440/2440. Vous pourrez déduire les éventuels frais au code 1441/2441. Vous pouvez aussi déduire de vos plus-values d'éventuelles moins-values. Si ces moins-values sont supérieures aux plus-values, vous pouvez en reporter la perte durant cinq ans.

Enfin, si vous êtes un investisseur professionnel (transactions très fréquentes, minage, recours à des emprunts, utilisation de moyens professionnels, etc), vos gains seront soumis à l'impôt progressif sur le revenu (jusqu’à 50%, plus les additionnels communaux) et aux cotisations sociales.

Documentez autant que possible toutes vos transactions en cryptomonnaies. Il est d’une importance cruciale que vous puissiez établir une carte complète de l’ensemble de votre patrimoine en cryptomonnaies. Cela vous aidera dans vos relations avec votre banque (dans le cadre de la législation anti-blanchiment) et en cas de discussion avec le fisc.

Proposition de déclaration simplifiée

Si vous avez reçu une proposition de déclaration simplifiée (PDS), le fisc a prérempli les données de votre déclaration et si c’est complet, il n’y a plus rien à faire. Encore faut-il savoir si votre déclaration est bien complète ! Pour de nombreux investisseurs, ce n’est justement pas le cas.

Si vous vous rendez sur Tax on Web (TOW) pour effectuer votre déclaration en ligne, vous remarquerez aussi que de nombreuses données sont déjà préremplies.

Tant pour la PDS que pour TOW, le fisc considère que c’est votre responsabilité de vous assurer que votre déclaration est complète. Vous risquez sinon de payer trop d’impôts ou de vous voir imposer une sanction si les revenus ne sont pas tous indiqués.

Voici les points à vérifier avant l’envoi de votre déclaration :

1. Le nombre de personnes à charge si vous en avez ;

2. Votre handicap ou celui d’une personne de votre ménage est-il bien pris en compte ?

3. Toutes les réductions d’impôt sont-elles mentionnées ? Pensez aux dons déductibles, aux frais de garderie ou de stage d’enfants ou encore aux pensions alimentaires ;

4. Si vous voulez récupérer le précompte retenu sur vos dividendes, vous devez le demander explicitement ;

5. Si vous avez un compte à l’étranger, il faut le renseigner ;

6. Les revenus mobiliers et immobiliers étrangers ne se retrouvent pas dans la PDS.

Profitez gratuitement de tous nos tuyaux en matière de fiscalité 1 mois gratuit !