Selon les pays, il faut payer ou ne pas payer de retenue à la source sur les dividendes d’actions étrangères. Cette retenue à la source peut aller jusqu’à 35%. C’est le cas pour les actions suisses. Après retrait de cet éventuel précompte étranger, c’est au tour du fisc belge de frapper à la porte et là le tarif est de 30%. Il y a donc un double précompte, lequel peut aller jusqu’à ponctionner plus de la moitié de vos dividendes étrangers. Heureusement, il y a une issue de secours.

Comment peut-on bénéficier d’un allègement de la retenue à la source sur les dividendes étrangers et quelles sont les banques par l’intermédiaire desquelles cet allègement est possible ?

Prévenir la double imposition

Dans un monde qui est devenu un village, il est très facile d’acheter des actions étrangères. C’est un avantage pour l’investisseur parce que cela permet de bénéficier facilement d’une diversification géographique. Il suffit d’un clic pour acheter des actions américaines, françaises, etc. Sur le plan fiscal, c’est plus complexe puisqu’il faut compter avec des régimes fort différents d’un pays à l’autre. Ce n’est pas une raison pour reculer. La Belgique a signé avec différents Etats des accords prévenant la double imposition. En langage commun, cela veut dire que certains Etats ont accepté de réduire leur retenue à la source à 15% et même, dans le cas de la France, à 12,8%.

Précomptes étrangers

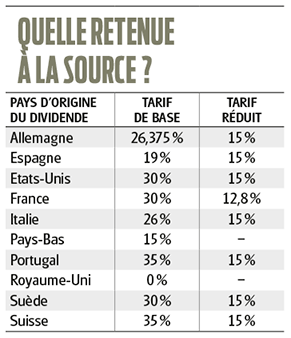

Ce type d’accord est fort intéressant car il permet, comme le tableau ci-dessous vous le montre, de réduire sensiblement le taux d’imposition des dividendes.

Dividende au choix pour les actions néerlandaises

En principe, le régime fiscal néerlandais prévoit une retenue à la source de 15%. Fort avantageuse donc.

Mais l’investisseur qui opte pour un dividende en actions peut bénéficier, sous certaines conditions, d’une exonération totale. C’est une des raisons pour lesquelles Aegon et Philips proposent toujours à leurs actionnaires l’option du dividende en actions.

Réduire le précompte étranger

S’il existe entre notre pays et le pays d’origine de certaines actions un accord prévenant la double imposition, l’investisseur peut bénéficier d’une retenue à la source réduite. Cela peut se faire de deux manières différentes, l’une étant coûteuse et compliquée, l’autre étant simple et moins chère.

Coûteux et compliqué

Imaginons que vous ayez touché des dividendes étrangers et que vous ayez payé d’abord la retenue à la source étrangère et ensuite le précompte belge de 30%. Vous pouvez, par l’intermédiaire de votre banque, récupérer auprès du fisc étranger la retenue à la source dépassant 15%. Cette récupération a posteriori est hélas très longue administrativement parlant puisqu’elle peut prendre… quelques années ! Ce n’est pas le seul inconvénient puisque les frais que peut réclamer votre banque pour suivre ce lourd processus administratif sont eux aussi fort lourds. Comptez entre 60 et 250 euros, quand ce n’est pas plus. Par dividende, s’il vous plaît ! Première conclusion : pour l’investisseur moyen, cette méthode coûte plus que ce qu’elle rapporte en retenue à la source. A ne pas faire donc.

Simple et moins cher

L’autre méthode consiste à demander à votre banque, lorsque vous encaissez vos dividendes étrangers, d’appliquer tout de suite le tarif réduit. Attention : toutes les banques ne le font pas pour tous les pays.

Quelle banque peut appliquer le tarif réduit pour quel pays ? Comment s’y prendre ?

– Argenta applique le tarif réduit de la retenue à la source sur les dividendes français et américains. Pour ces derniers, la procédure est automatique, il ne faut même pas signer le moindre document. Pour la France par contre il faut remplir un document qui est valable pour 3 ans. Argenta compte pour cela un montant de 75 euros. Pour 3 ans donc.

– Belfius applique le tarif réduit de la retenue à la source sur les dividendes étrangers pour un grand nombre de pays, notamment les Etats-Unis, la Finlande, la France et la Suède. Pour les Etats-Unis, la procédure est automatique. Cette procédure automatique est aussi possible pour les autres pays moyennant la signature d’une procuration. Belfius ajoutera prochainement à la liste le Canada et l’Italie. Tout cela se fait sans frais.

– BinckBank et Keytrade Bank : le tarif réduit est automatiquement appliqué sur les dividendes américains. Pour la France et le Canada il faut remplir un formulaire spécifique. Il n’y a pas de frais.

– BNP Paribas Fortis : le tarif réduit est appliqué d’office à condition de remplir les formulaires ad hoc. C’est notamment le cas pour le Canada, la France, les Etats-Unis et la Suède. Ce service est gratuit.

– Deutsche Bank : pour les dividendes américains, la procédure est automatique et il n’y a pas de frais. Pour les dividendes français par contre il faut remplir un document et surtout il faut payer 90,75 euros de frais chaque fois que vous touchez un dividende. C’est exagéré. Nous avons demandé la suppression de ces frais, mais Deutsche Bank n’a pas répondu à notre demande.

– KBC

Il suffit de remplir un seul formulaire pour bénéficier automatiquement du tarif réduit pour différents pays comme le Canada, la France, l’Italie et les Etats-Unis. Il n’y a pas de frais.

– ING

Si vous remplissez les formulaires nécessaires, ING appliquera la retenue à la source réduite pour la France et l'Italie. Vous n'avez rien à entreprendre pour les États-Unis. ING applique automatiquement, et sans frais, la retenue à la source réduite.

– MeDirect, DeGiro et Lynx : ces trois banques appliquent le tarif réduit pour les Etats-Unis seulement à condition de remplir le document nécessaire. Il n’y a pas de frais.

Quasi toutes les banques proposent à leurs clients de réduire le poids de la double imposition sur les dividendes étrangers. Seules exceptions notables, Lynx, DeGiro et MeDirect ne rendent pas ce service pour les actions françaises. Or ces actions sont populaires auprès des investisseurs belges. Pour les autres pays, tout dépend de la banque que vous avez choisie pour encaisser vos dividendes étrangers. La plupart des banques ne comptent pas de frais pour vous faire bénéficier du précompte étranger réduit. Sauf la Deutsche Bank qui compte 90,75 euros de frais pour vous faire bénéficier du tarif réduit sur les dividendes français. Des frais disproportionnés pour la plupart des investisseurs.